martuka_pzm escribió:@Super Star búscala porque está.. y es más sencillo así. Arriba en “Apartados” entras en “Rendimientos del trabajo” y te saldrá

Super Star escribió:martuka_pzm escribió:@Super Star búscala porque está.. y es más sencillo así. Arriba en “Apartados” entras en “Rendimientos del trabajo” y te saldrá

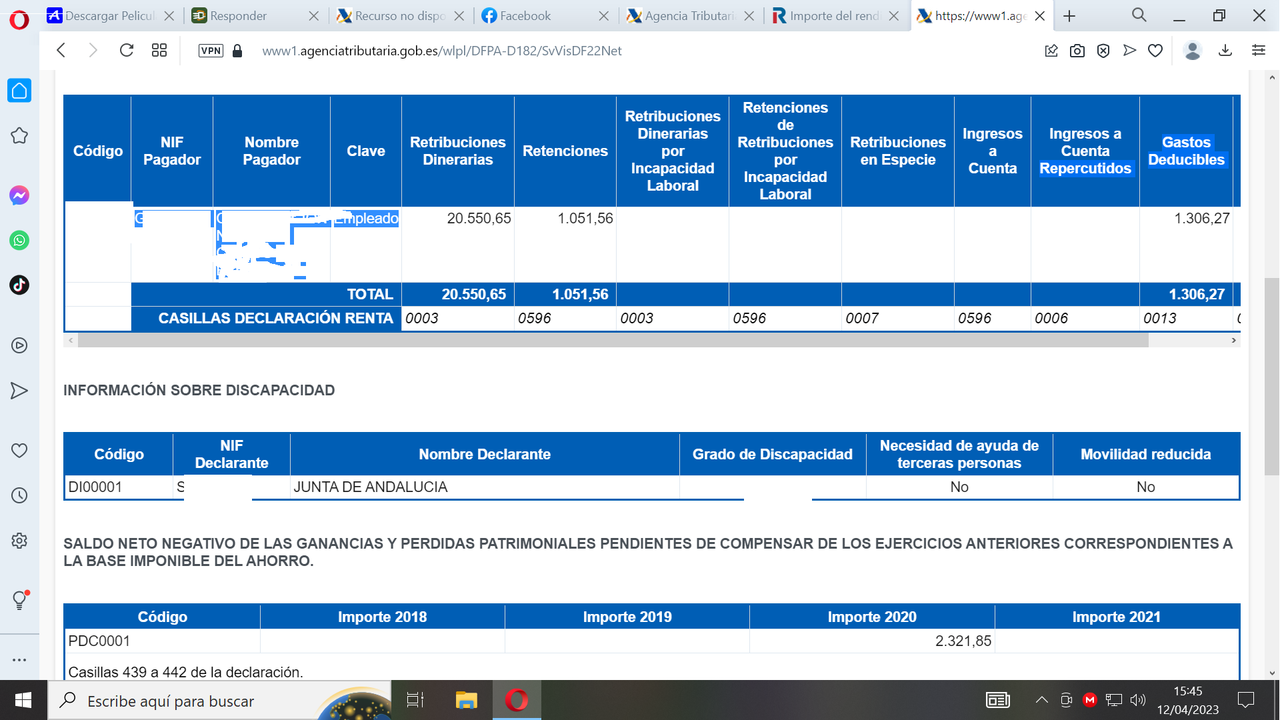

No sale el importe previo obtenido como trabajador discapacitado salvo esto;

martuka_pzm escribió:Super Star escribió:martuka_pzm escribió:@Super Star búscala porque está.. y es más sencillo así. Arriba en “Apartados” entras en “Rendimientos del trabajo” y te saldrá

No sale el importe previo obtenido como trabajador discapacitado salvo esto;

Es que esos son los datos fiscales, no la renta. Me refiero a que lo mires en el programa de cálculo de la renta.

De todas formas en este caso que veo que no hay nada más son los 20.550 menos los 1306

bascu escribió:@DarkMessiah sorry, no había visto la imagen 🤦🏻

@pixidix Si es la referencia catastral, si que hay que incluirla. Lo que no tiene que incluir son los datos de la hipoteca, o le van a crujir... 😅

DarkMessiah escribió:bascu escribió:@DarkMessiah sorry, no había visto la imagen 🤦🏻

@pixidix Si es la referencia catastral, si que hay que incluirla. Lo que no tiene que incluir son los datos de la hipoteca, o le van a crujir... 😅

Claro claro, informar de todas las referencias catastrales (pisos, plazas de garaje...) y listo.

Que es raro que no los tenga ya hacienda de por si, quizás porque lo hizo en Diciembre, pero vamos que si no le sale pues que meta dicha referencia y listo y más si ahora dicho inmueble es de su propiedad.

Aunque al año que viene le tendrá que salir si o si.

DarkMessiah escribió:bascu escribió:@pixidix solo pueden desgravar viviendas compradas hasta 2012, y SÓLO si las has incorporado en una declaración anterior a ese año.

Hasta 2012 y como si la compraste y firmaste la hipoteca en Diciembre 2012, eso también cuenta (lo sé, porque 1 de mis pisos está en ese caso y puedo deducirlo cada año. Verificado también por Hacienda).

No tengo tan claro que @pixidix pregunte si se puede deducir dichos gastos (que supongo que sabrá que no por la fecha), sino si lo tiene que incluir en la declaración, que en ese caso entiendo que si. Al igual que incluyes que eres propietario de "x" plazas de garaje, etc.Todos los inmuebles en un solo apartado

Desde el pasado ejercicio cambia la manera en la que se presenta la información de todas las propiedades inmobiliarias de un contribuyente. Si hasta ahora aparecían separadas las que correspondían a la vivienda habitual y las demás, ahora estarán todas juntas en un solo apartado.

Habrá que especificar, uno a uno, el uso que se le ha dado a cada inmueble en 2022: vivienda habitual, a disposición de los propietarios o en arrendamiento, entre otros.

En el caso de las viviendas arrendadas, desde el año pasado se desglosan los diversos conceptos que se pueden deducir, incluida la amortización. Además, se especifica que sólo debe identificarse a los arrendatarios de inmuebles destinados a vivienda habitual, y no en el caso de arrendamientos turísticos o locales comerciales. - (c) 2023 Adevinta, en caso de que redistribuyas o difundas nuestro contenido protegido, recuerda que debes citarnos.

https://www.fotocasa.es/fotocasa-life/h ... ble-renta/

OK Computer escribió:DarkMessiah escribió:bascu escribió:@pixidix solo pueden desgravar viviendas compradas hasta 2012, y SÓLO si las has incorporado en una declaración anterior a ese año.

Hasta 2012 y como si la compraste y firmaste la hipoteca en Diciembre 2012, eso también cuenta (lo sé, porque 1 de mis pisos está en ese caso y puedo deducirlo cada año. Verificado también por Hacienda).

No tengo tan claro que @pixidix pregunte si se puede deducir dichos gastos (que supongo que sabrá que no por la fecha), sino si lo tiene que incluir en la declaración, que en ese caso entiendo que si. Al igual que incluyes que eres propietario de "x" plazas de garaje, etc.Todos los inmuebles en un solo apartado

Desde el pasado ejercicio cambia la manera en la que se presenta la información de todas las propiedades inmobiliarias de un contribuyente. Si hasta ahora aparecían separadas las que correspondían a la vivienda habitual y las demás, ahora estarán todas juntas en un solo apartado.

Habrá que especificar, uno a uno, el uso que se le ha dado a cada inmueble en 2022: vivienda habitual, a disposición de los propietarios o en arrendamiento, entre otros.

En el caso de las viviendas arrendadas, desde el año pasado se desglosan los diversos conceptos que se pueden deducir, incluida la amortización. Además, se especifica que sólo debe identificarse a los arrendatarios de inmuebles destinados a vivienda habitual, y no en el caso de arrendamientos turísticos o locales comerciales. - (c) 2023 Adevinta, en caso de que redistribuyas o difundas nuestro contenido protegido, recuerda que debes citarnos.

https://www.fotocasa.es/fotocasa-life/h ... ble-renta/

Firmé hipoteca en julio de 2021. Éste año, me ha saltado un mensaje a la hora de tramitar el borrador, con los datos de la hipoteca y preguntado que si los quería añadir.

Marco "si", me pide que introduzca la fecha del comienzo de la hipoteca. Meto Julio de 2021 y me dice que para que pueda continuar con la declaración, la fecha debe ser anterior a 1/1/2013. Me devuelve al paso anterior, obligando a marcar "no" a la pregunta sobre si deseo incluir mi hipoteca en la declaración. Probado varias veces.

En resumen, el propio sistema te escupe en la cara si intentas añadir una hipoteca posterior a 2012.

DarkMessiah escribió:OK Computer escribió:DarkMessiah escribió:

Hasta 2012 y como si la compraste y firmaste la hipoteca en Diciembre 2012, eso también cuenta (lo sé, porque 1 de mis pisos está en ese caso y puedo deducirlo cada año. Verificado también por Hacienda).

No tengo tan claro que @pixidix pregunte si se puede deducir dichos gastos (que supongo que sabrá que no por la fecha), sino si lo tiene que incluir en la declaración, que en ese caso entiendo que si. Al igual que incluyes que eres propietario de "x" plazas de garaje, etc.

https://www.fotocasa.es/fotocasa-life/h ... ble-renta/

Firmé hipoteca en julio de 2021. Éste año, me ha saltado un mensaje a la hora de tramitar el borrador, con los datos de la hipoteca y preguntado que si los quería añadir.

Marco "si", me pide que introduzca la fecha del comienzo de la hipoteca. Meto Julio de 2021 y me dice que para que pueda continuar con la declaración, la fecha debe ser anterior a 1/1/2013. Me devuelve al paso anterior, obligando a marcar "no" a la pregunta sobre si deseo incluir mi hipoteca en la declaración. Probado varias veces.

En resumen, el propio sistema te escupe en la cara si intentas añadir una hipoteca posterior a 2012.

Claro, por eso digo que hasta Diciembre 2012 inclusive vale para el tema de la deducción. Otra cosa ya es informar de la referencia del catastro si es que no te sale por defecto.

OK Computer escribió:

Por otra parte, Hacienda "ya sabe" perfectamente que soy el propietario del inmueble, cuanto porcentaje de titularidad poseo, mi referencia catastral, y la dirección del mismo, desde el minuto 1 de la compra ante el notario. Todo ésto está perfectamente actualizado en mi perfil de usuario de la web de hacienda.

DarkMessiah escribió:OK Computer escribió:

Por otra parte, Hacienda "ya sabe" perfectamente que soy el propietario del inmueble, cuanto porcentaje de titularidad poseo, mi referencia catastral, y la dirección del mismo, desde el minuto 1 de la compra ante el notario. Todo ésto está perfectamente actualizado en mi perfil de usuario de la web de hacienda.

Ya, lo raro era @pixidix que no le aparecía y le salía para añadirlo, comprándola en Diciembre 22. Lo normal es que te salga todo directamente, verifiques que está todo correcto y listo.

samorost escribió:Lo tendre de enviar a una gestoria. El borrador me sale a pagar 2000e y eso no es ni medio normal siendo un matado de la vida. Es casi el doble que el año pasado y no he ganado más ni hecho nada extraordinario. IRPF el mismo....no se. Veremos pero tiemblo solo de pensar en abonar 2000e.

ryu85 escribió:¿Alguien sabe como va el tema de las deducciones por instalación de placas solares?

Tenía entendido que bastaba con presentar las facturas y un certificado energético actualizado pero parece ser que hacienda lo tira para atrás alegando se necesita un documento previo a la instalación.

No tengo certificado energético previo. ¿Alguien sabe qué documentos son necesarios?

poke-ghost escribió:Hola, cuando he accedido a la web para hacer la declaración me ha salido que ratifique mi domicilio fiscal ACTUAL. He rellenado los datos con el domicilio que tengo ahora, que es diferente al que tenía el año pasado ya que me cambié de un piso a otro (alquiler) el 1 de enero de 2023...

Qué domicilio debería tener ahí puesto? El que tengo ahora mismo o el que tenía durante 2022?

Gracias y un saludo.

EDIT:

Por haber estado de alquiler puedo rellenar la casilla 1095. A la hora de rellenarlo, pide introducir el "Importe satisfecho por el contribuyente", eso sería la suma total de lo que he pagado de alquiler? Es decir, si pagaba 500€ al mes por decir algo, tendría que poner en ese apartado 6000€?

poke-ghost escribió:Hola, cuando he accedido a la web para hacer la declaración me ha salido que ratifique mi domicilio fiscal ACTUAL. He rellenado los datos con el domicilio que tengo ahora, que es diferente al que tenía el año pasado ya que me cambié de un piso a otro (alquiler) el 1 de enero de 2023...

Qué domicilio debería tener ahí puesto? El que tengo ahora mismo o el que tenía durante 2022?

Gracias y un saludo.

EDIT:

Por haber estado de alquiler puedo rellenar la casilla 1095. A la hora de rellenarlo, pide introducir el "Importe satisfecho por el contribuyente", eso sería la suma total de lo que he pagado de alquiler? Es decir, si pagaba 500€ al mes por decir algo, tendría que poner en ese apartado 6000€?

![facepalm [facepalm]](/images/smilies/facepalm.gif)

ryu85 escribió:@ifar B sí, llame a un gestor y me comentó lo mismo, le pasó el año pasado con otro cliente![facepalm [facepalm]](/images/smilies/facepalm.gif)

Con estas condiciones ya de por sí se quitarán de encima el 90% de las solicitudes, el resto que lo consiga tendrá que haber pagado 2 certificados energéticos para poder desgravar un 20-40% de la instalación, habrá mas de uno que perderá dinero en las gestiones.

![facepalm [facepalm]](/images/smilies/facepalm.gif)

ifar B escribió:ryu85 escribió:@ifar B sí, llame a un gestor y me comentó lo mismo, le pasó el año pasado con otro cliente![facepalm [facepalm]](/images/smilies/facepalm.gif)

Con estas condiciones ya de por sí se quitarán de encima el 90% de las solicitudes, el resto que lo consiga tendrá que haber pagado 2 certificados energéticos para poder desgravar un 20-40% de la instalación, habrá mas de uno que perderá dinero en las gestiones.

Pues efectivamente, he hablado con la persona que estuvo encargada de la instalación y sus palabras literales han sido "esa deducción es pura propaganda, saben que nadie va a cumplir esos requisitos".

Porque ojo, además te piden que el certificado anterior tenga minimo 2 años de antigüedad....vaya jeta que tienen, que pidan de paso un frasco de sangre de unicornio, total puestos a pedir cosas imposibles![facepalm [facepalm]](/images/smilies/facepalm.gif)

En fin, esta claro que todo lo que sea soltar pasta van a poner mil trabas para que no se pueda solicitar, no se ni de que me sorprendo a estas alturas.

aven96 escribió:Duda:

Heredamos hace varios años la vivienda de nuestros padres fallecidos, a repartir entre todos los hermanos. Tocamos a un 14% o así, así que forma parte de nuestro patrimonio.

Durante 2022 la vendimos. Al hacer el borrador de la declaración he tratado de "hacerme el longui" pero me salta el warning de "No se han incorporado transmisiones patrimoniales urbanas revise si procede" (apáñate tú, vamos).

Así que, entiendo que hay que declarar. En cada web me dice una cosa, chatGPT me dice otra, mi tía del pueblo me dice otra...

En mi caso es una pérdida patrimonial, ya que ha sido vendida por muchísimo menos valor del de adquisición. Por lo tanto no tengo que pagar, pero si hay que declarar y puede compensar con otras casillas durante los próximos 4 años.

Lo que quiero saber es en qué maldita casilla tengo que incluirlo, ya que, entiendo que es la de beneficios o pérdidas patrimoniales, pero también existe la casilla 1627 donde se consigna el tipo de elemento patrimonial.

Estoy perdidísimo y me niego a ir a una gestoría.

Y luego, para hacer el cálculo de la pérdida patrimonial, en todos los sitios pone precio de adquisición - precio de transmisión. Entiendo que TODO tengo que pasarlo al 14% que me corresponde, nunca por el total. Y otra duda es... cómo narices obtengo el precio de adquisición si es heredado y fue comprado con pesetas o vete tú a saber si fue construido por ellos mismos? Entiendo que será el valor del impuesto de sucesiones...

martuka_pzm escribió:aven96 escribió:Duda:

Heredamos hace varios años la vivienda de nuestros padres fallecidos, a repartir entre todos los hermanos. Tocamos a un 14% o así, así que forma parte de nuestro patrimonio.

Durante 2022 la vendimos. Al hacer el borrador de la declaración he tratado de "hacerme el longui" pero me salta el warning de "No se han incorporado transmisiones patrimoniales urbanas revise si procede" (apáñate tú, vamos).

Así que, entiendo que hay que declarar. En cada web me dice una cosa, chatGPT me dice otra, mi tía del pueblo me dice otra...

En mi caso es una pérdida patrimonial, ya que ha sido vendida por muchísimo menos valor del de adquisición. Por lo tanto no tengo que pagar, pero si hay que declarar y puede compensar con otras casillas durante los próximos 4 años.

Lo que quiero saber es en qué maldita casilla tengo que incluirlo, ya que, entiendo que es la de beneficios o pérdidas patrimoniales, pero también existe la casilla 1627 donde se consigna el tipo de elemento patrimonial.

Estoy perdidísimo y me niego a ir a una gestoría.

Y luego, para hacer el cálculo de la pérdida patrimonial, en todos los sitios pone precio de adquisición - precio de transmisión. Entiendo que TODO tengo que pasarlo al 14% que me corresponde, nunca por el total. Y otra duda es... cómo narices obtengo el precio de adquisición si es heredado y fue comprado con pesetas o vete tú a saber si fue construido por ellos mismos? Entiendo que será el valor del impuesto de sucesiones...

El valor de adquisición en el caso de inmuebles heredados es el valor que se dio a ese inmueble en el impuesto sobre sucesiones cuando se heredó + los gastos pagados (notario, registro etc) - amortización. Vamos que el valor de adquisición depende de lo que tú declaraste en su día y no de lo que tus padres pagaran en su momento.

Respecto a las casillas, tienes que ir a ganancias o pérdidas patrimoniales derivadas de la transmisión de inmuebles. Ahora mismo no sé decirte cuál es exactamente.

aven96 escribió:martuka_pzm escribió:aven96 escribió:Duda:

Heredamos hace varios años la vivienda de nuestros padres fallecidos, a repartir entre todos los hermanos. Tocamos a un 14% o así, así que forma parte de nuestro patrimonio.

Durante 2022 la vendimos. Al hacer el borrador de la declaración he tratado de "hacerme el longui" pero me salta el warning de "No se han incorporado transmisiones patrimoniales urbanas revise si procede" (apáñate tú, vamos).

Así que, entiendo que hay que declarar. En cada web me dice una cosa, chatGPT me dice otra, mi tía del pueblo me dice otra...

En mi caso es una pérdida patrimonial, ya que ha sido vendida por muchísimo menos valor del de adquisición. Por lo tanto no tengo que pagar, pero si hay que declarar y puede compensar con otras casillas durante los próximos 4 años.

Lo que quiero saber es en qué maldita casilla tengo que incluirlo, ya que, entiendo que es la de beneficios o pérdidas patrimoniales, pero también existe la casilla 1627 donde se consigna el tipo de elemento patrimonial.

Estoy perdidísimo y me niego a ir a una gestoría.

Y luego, para hacer el cálculo de la pérdida patrimonial, en todos los sitios pone precio de adquisición - precio de transmisión. Entiendo que TODO tengo que pasarlo al 14% que me corresponde, nunca por el total. Y otra duda es... cómo narices obtengo el precio de adquisición si es heredado y fue comprado con pesetas o vete tú a saber si fue construido por ellos mismos? Entiendo que será el valor del impuesto de sucesiones...

El valor de adquisición en el caso de inmuebles heredados es el valor que se dio a ese inmueble en el impuesto sobre sucesiones cuando se heredó + los gastos pagados (notario, registro etc) - amortización. Vamos que el valor de adquisición depende de lo que tú declaraste en su día y no de lo que tus padres pagaran en su momento.

Respecto a las casillas, tienes que ir a ganancias o pérdidas patrimoniales derivadas de la transmisión de inmuebles. Ahora mismo no sé decirte cuál es exactamente.

vale gracias por tu respuesta, clara y concisa. Lo que me está causando estragos es lo de la maldita amortización. Respecto a los gastos de notaría y demás, en caso de no tener los datos, pasa algo si no lo incluyo? Entiendo que sería menor pérdida patrimonial y el único perjudicado sería yo de no poder compensar tanto como me gustaría con otras casillas.

Horacio Pinchadiscos escribió:Madre mía las cosas que leo.

El valor de adquisición de un inmueble nunca puede ser cero. No ha hecho falta ni que lo digan los tribunales ordinarios, hay una sentencia del TEAC de hace unos años avalando está tesis.

https://www.fiscal-impuestos.com/admini ... terio.html

Si no se tiene copia del impuesto se puede pedir una copia a la Comunidad Autónoma o hacer algún cálculo orientativo. No hacer nada es de parguelas.

Y mucho cuidado con entender que el valor de adquisición es el que aparece en el ISD ya que desde el año pasado la normativa ha cambiado y hay que atenerse al mayor de dos valores al igual que, con algunos matices, en IP como ITP.

Yo pensaba que este hilo iba de otra cosa, de preguntas básicas para cosas sencillas que los que saben pueden aclarar ahorrando tiempo y visitas a la AEAT pero estoy viendo que la gente prefiere usar ChatGPT y Tax Down para hacer rentas con enjundia y luego soltar aquí argumentos y casos directamente erróneos desde la raiz. Pues nada, mucha suerte con eso. Lo barato puede salir luego muy caro.

Manji_Rock escribió:Primer año que me sale a pagar y un buen pico, más de 500€... Este año cambie de trabajo, estuve un mes y medio y luego volví al inicial, ¿puede ser que esto afecte mucho? me jode bastante porque tampoco es que gane yo un dineral sino tengo ni casa propia

Pues yo este año 990€ a pagar, entiendo que me toca pagar por haber cambiado de trabajo 3 veces en el año cada empleo nuevo te quitan el mínimo y ahora a devolver.

En fin, suerte que la mujer lo compensa.

![tristón [triston]](/images/smilies/nuevos/triste_ani2.gif)

SECHI escribió:Una pregunta rapida.

Si la hipoteca es firmada posterior al 2013 (2021) no hace falta meter ningun dato sobre ella no?

No me van a desgravar nada sobre los intereses ni gastos ni seguros ni ibi ni nada.

Soy de Cataluña. Creo que en pais vasco aun se puede deducir algun porcentaje si es firmada anterior al 2018 o eso creo haber leido.

Lo digo porque cuando abri el borrador me pedia meter los importes pagados por intereses y le di cancelar.

Es mejor meterlos? En ese caso en que casilla seria?

Muchas gracias desde ya.

danaang escribió:Lo que te he puesto en negrita, puedes dar info sobre eso? Porque tengo entendido que eso no ha cambiado

EDIT: Me explico. Entiendo que te refieres a cuando entró en vigor el valor de referencia de Catastro. Salió la DGT diciendo que para IRPF a los efectos de valores de adquisición y transmisión, es el valor real siempre que no sea inferior al valor de mercado. Pero en ningún caso se puede considerar valor de mercado el valor de referencia. SI ha cambiado algo sobre esto, agradecería me informaras porque me lo he comido.

Horacio Pinchadiscos escribió:Madre mía las cosas que leo.

El valor de adquisición de un inmueble nunca puede ser cero. No ha hecho falta ni que lo digan los tribunales ordinarios, hay una sentencia del TEAC de hace unos años avalando está tesis.

https://www.fiscal-impuestos.com/admini ... terio.html

Si no se tiene copia del impuesto se puede pedir una copia a la Comunidad Autónoma o hacer algún cálculo orientativo. No hacer nada es de parguelas.

Y mucho cuidado con entender que el valor de adquisición es el que aparece en el ISD ya que desde el año pasado la normativa ha cambiado y hay que atenerse al mayor de dos valores al igual que, con algunos matices, en IP como ITP.

Yo pensaba que este hilo iba de otra cosa, de preguntas básicas para cosas sencillas que los que saben pueden aclarar ahorrando tiempo y visitas a la AEAT pero estoy viendo que la gente prefiere usar ChatGPT y Tax Down para hacer rentas con enjundia y luego soltar aquí argumentos y casos directamente erróneos desde la raiz. Pues nada, mucha suerte con eso. Lo barato puede salir luego muy caro.

DarkMessiah escribió:SECHI escribió:Una pregunta rapida.

Si la hipoteca es firmada posterior al 2013 (2021) no hace falta meter ningun dato sobre ella no?

No me van a desgravar nada sobre los intereses ni gastos ni seguros ni ibi ni nada.

Soy de Cataluña. Creo que en pais vasco aun se puede deducir algun porcentaje si es firmada anterior al 2018 o eso creo haber leido.

Lo digo porque cuando abri el borrador me pedia meter los importes pagados por intereses y le di cancelar.

Es mejor meterlos? En ese caso en que casilla seria?

Muchas gracias desde ya.

No, sólamente hasta Diciembre 2012 inclusive. Ya no se si alguna comunidad cambia eso... o si es a nivel global.

Aún así alguien comentó que en el propio borrador si lo pones posterior te dice que sólo de antes de 2013 creo que era y por lo tanto no te dejaría.

EDIT: Justo aquí: hilo_declaracion-de-la-renta-siempre-leed-el-primer-mensaje_2451531_s600#p1753738545

![brindis [beer]](/images/smilies/nuevos2/brindando.gif)

Believe23 escribió:La verdad es que todos los años se lee lo mismo y no deja de sorprenderme.

Gente tirándose de los pelos porque tienen que pagar un buen pico, gente que tira cohetes porque le devuelven dinero...

Si es que, en la inmensa mayoría de los casos es muy sencillo (dejo aparte deducciones, variaciones de patrimonio e historias).

Si ahora tienes que pagar es que durante todo el ejercicio pasado estuviste recibiendo en tu cuenta más dinero del que te correspondía. A la gente a la que le retienen un 2% o no sé qué mierdas y resulta que luego llegas al mínimo por estar en dos trabajos o lo que sea... Es que te han estado quitando una puta mierda. Virtualmente es como no estar pagando nada. Ese escenario es el "irreal" del que mucha gente se beneficia por no llegar al mínimo para presentar obligatoriamente la declaración. Así el trabajador cree que tiene un sueldo más decente y el empleador se descojona con la miseria que le paga.

Si ahora te devuelven dinero yo tampoco tiraría cohetes porque básicamente te has pasado el año pasado cobrando menos de lo que te correspondía. ¿Qué se supone que se celebra?. Esto es un poco como el "efecto paga extra". A mucha gente le encanta recibir una extra porque considera que realmente es un dinero adicional que cae del cielo o algo. Y no, es dinero que dejas de cobrar durante el año y que en lugar de estar progresivamente entrando en tu bolsillo resulta que está en otras manos hasta que te lo dan de golpe (por eso de que somos tontos y no sabemos administrarnos y sin las extras acabaríamos debajo de un puente).

A mí, por el ejercicio 2022 me han devuelto más de 500 € y no estoy contento. Y no lo estoy porque el año pasado la empresa me subió (a mí y a muchos de mi entorno) la retención aproximadamente un 2% y fue algo que nunca entendí... Pues ahí está el resultado... Me retuvieron de más y simplemente me devuelven ahora el dinero que es mío.

Un dinero que ya me ingresaron dicho sea de paso (presenté la declaración el lunes). Pero vamos, para mí (personalmente) es de cajón que es preferible ver esos 70 € (o los que sean) ingresando mes a mes en mi cuenta del banco que no recibir ahora todo de golpe. Este año la empresa ha vuelto a ajustar y nos ha bajado un 1%. A ver si acaban de afinar porque, hasta ahora, siempre lo ajustaban casi al milímetro de forma que el resultado de la declaración era prácticamente 0.

Believe23 escribió:@danaang , en Asturias me temo que no han deflactado una mierda ni han adaptado tramos ni nada. Lo que están haciendo es recaudar como cerdos porque se están fumando el dinero en sus chanchullos y en mierdas y luego no hay dinero para nada básico.

Arizmendi escribió:Perdón si es un poco off topic, pero alguien sabe si la deducción fiscal en el ITP para vivienda habitual por ser menor de 36 años que hay en algunas comunidades y tener un patrimonio menor de 200.000 este se tiene en cuenta sumando lo que compras o es tu patrimonio antes de realizar la compra?

Manint escribió:Arizmendi escribió:Perdón si es un poco off topic, pero alguien sabe si la deducción fiscal en el ITP para vivienda habitual por ser menor de 36 años que hay en algunas comunidades y tener un patrimonio menor de 200.000 este se tiene en cuenta sumando lo que compras o es tu patrimonio antes de realizar la compra?

Pues diciendo la Comunidad Autónoma exacta se puede buscar la normativa específica. Un ejemplo: Andalucía.

https://www.juntadeandalucia.es/organis ... iones.html

2.- El patrimonio tiene que ser inferior a 200.000 € por primer interviniente con aumento de 30.000 € por cada miembro de la unidad familiar (para un matrimonio 230.000 € - matrimonio con un hijo 260.000 - matrimonio con dos hijos 290.000 €) incluyéndose en el patrimonio el valor del bien que se adquiere.

GXY escribió:tengo una duda sobre el caso de declaracion que sale a pagar.

se que se puede pagar la totalidad (obviamente) y que tambien se puede fraccionar.

mis dudas son:

1.- se puede combinar pagar parte y fraccionar el resto?

2.- se puede elegir como se fracciona? (plazo de tiempo, cantidad...)

3.- cuando se fracciona, cuando se empieza a pagar fracciones?

4.- para estos calculos, cambia algo tramitar ya, o tramitar en junio?

el que me conteste, que me cite, pq no tengo costumbre de parar por este hilo todos los dias.

gracias anticipadas.